Un dollar fort : avantage ou inconvénient ?

- 15 décembre 2022

- Bourse et économie

Depuis mi-2021, le dollar n’a quasi cessé de se renforcer contre l’euro, mais également contre la plupart des autres devises.

Le 12 juillet dernier, il a même atteint la parité face à l’euro, un niveau inégalé depuis 2002. Comment expliquer ce phénomène ? Et faut-il s’en réjouir ou pas ?

La force du dollar, la faiblesse des autres devises

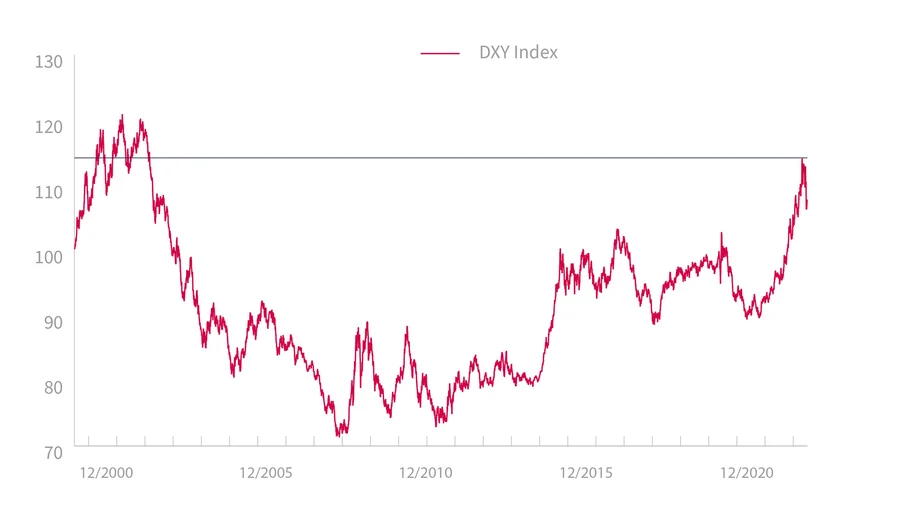

Le constat est assez implacable. Depuis le 1er janvier, la plupart des devises à travers le monde affichent un repli significatif contre le dollar : -10 % pour l’euro (-15 % à son point le plus bas), -11 % pour le yuan chinois (-13 % à son point le plus bas), -12 % pour la livre sterling (-21 % à son point le plus bas), -18 % pour le yen (-23 % à son point le plus bas). L’indice DXY (communément appelé le "Dixie"), qui mesure le dollar contre un panier de devises étrangères, était en septembre dernier à son niveau le plus haut depuis 20 ans.

Ces dernières semaines, l’attractivité pour le dollar a toutefois quelque peu faibli, le marché anticipant un ralentissement de l’inflation américaine – et donc un relâchement de la politique monétaire de la Réserve fédérale américaine (Fed). Il ne s’est pas trompé : l’inflation américaine a diminué au mois d’octobre à 7,7 % (contre 8,2 % en septembre).

Évolution de l’indice DXY depuis 2000

Bron: Bloomberg

Bron: Bloomberg

Mais pourquoi cette envolée du billet vert? Elle s’explique par deux éléments majeurs : la politique monétaire agressive de la Fed et le statut de valeur refuge plus que confirmé du dollar en ces temps d’incertitudes économiques et géopolitiques.

La cadence infernale de la Fed

Quelque peu décrédibilisée en sous-estimant l’inflation post-covid (qu’elle qualifiait de « provisoire » il y a quelques mois), la Fed entend fermement honorer sa mission de lutter contre l’inflation en relevant ses taux directeurs. Depuis le début de l’année, elle a déjà procédé à 6 hausses significatives, portant ses taux directeurs entre 3,75 % et 4 %, soit le niveau le plus haut depuis 2008. Ceci, sans compter les hausses futures attendues vu la situation particulièrement tendue sur le marché de l’emploi, indicateur-clé de la santé de l’économie américaine aux yeux de la Fed. Le marché s’attend à ce que les taux directeurs américains se situent entre 4,25 % et 4,5 % d’ici fin 2022, et autour de 5 % d’ici mi-2023.

La plupart des autres banques centrales bataillent, elles aussi, contre l’inflation en procédant également à des relèvements de leurs taux, mais à un rythme plus modéré. C’est notamment le cas de la Banque centrale européenne (BCE). L’inflation européenne est certes plus élevée qu’aux États-Unis, mais les perspectives économiques pour l’Europe sont aussi plus sombres qu’outre-Atlantique, ce qui réduit la marge de manœuvre de la BCE. Elle doit veiller à ne pas trop freiner l’économie européenne alors que la guerre en Ukraine est aux portes de l'Europe. Par ailleurs, sa politique monétaire n’aurait que peu ou pas d’impact sur les prix de l’énergie, moteur principal de l’inflation européenne. Enfin, la BCE doit également tenir compte de l’endettement déjà conséquent de certains pays du Sud que la hausse des taux met davantage en difficulté.

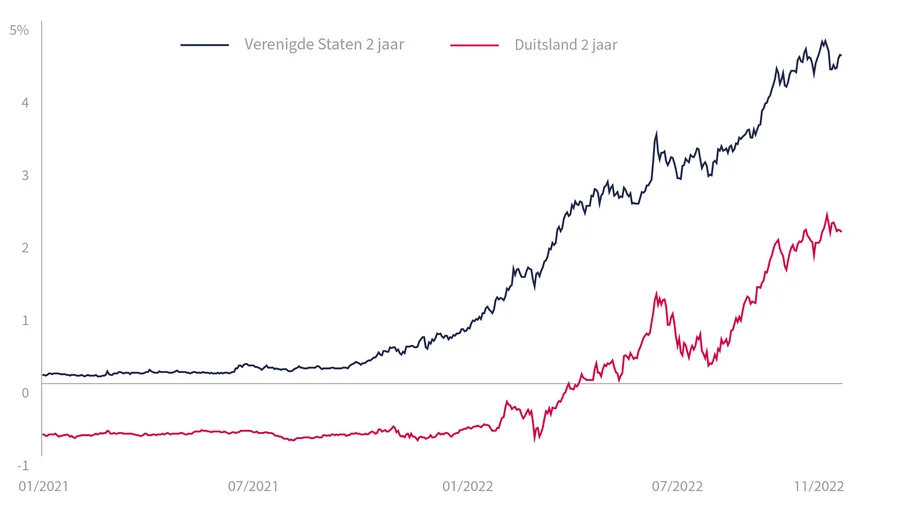

Le différentiel de taux explique en grande partie la hausse récente du dollar

Mais pour peu que le resserrement monétaire des banques centrales ne s’inscrive pas dans le même tempo que celui de la Fed, l’écart – le différentiel de taux - se creuse, et leurs devises perdent du terrain face au dollar, le marché des changes s’adaptant en temps réel aux mouvements de taux. Aujourd’hui, on note ainsi quelque 2 % d’écart entre les taux américain et allemand à deux ans.

Évolution des taux américain et allemand à deux ans

Bron: Bloomberg

Bron: Bloomberg

Encore et toujours la valeur refuge par excellence

Outre le différentiel de taux, un autre facteur joue également un rôle important dans l’attrait suscité récemment par le dollar : son statut de valeur refuge. L’incertitude actuelle pousse en effet les acteurs économiques à se mettre à l’abri, en l’occurrence en dollars. Selon une étude menée par Standard Chartered, 45 % de la hausse récente du dollar serait due à son statut de valeur refuge.

La confiance dans les États-Unis en tant que puissance économique confère au dollar son statut de valeur refuge

Ce statut ne date pas d’hier. Pour rappel, c’est en 1944 que le dollar prend l’ascendant sur la livre sterling à l’occasion des accords de Bretton Woods qui débouchent sur la suppression de l’étalon-or et sur l’arrimage des devises au dollar, lui-même lié à l’or. La suppression de la convertibilité du dollar en or en 1971 par Nixon n’affectera pas son statut de monnaie de référence, que du contraire.

Tout est, aujourd’hui encore, question de confiance dans la puissance économique des États-Unis, dans leur capacité à rembourser leurs dettes et dans la liquidité de leurs marchés financiers. Cette confiance est d’autant plus importante en raison des incertitudes macroéconomiques et géopolitiques actuelles tels la guerre en Ukraine, la crise énergétique, l’érosion du pouvoir d’achat, le ralentissement économique en Chine ou encore la crainte d’une récession mondiale.

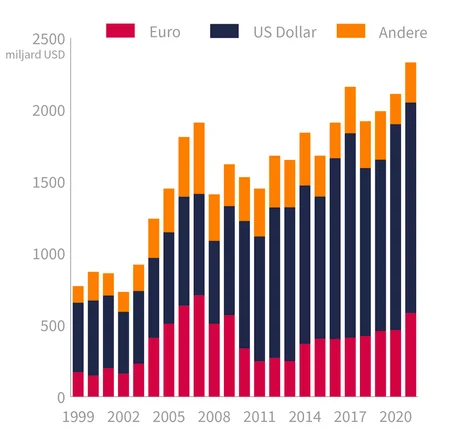

Monnaie de référence dans le système financier et dans les échanges commerciaux à l’échelle mondiale, le dollar américain est également la star des réserves de change utilisées par les banques centrales à travers le monde. Selon le Fonds monétaire international (FMI), il représente actuellement près de 60 % des réserves mondiales de change. Ces réserves sont utilisées par les banques centrales pour réguler le cours de leurs monnaies respectives. Comment ? En achetant ou en vendant leurs réserves, elles entraînent la dépréciation ou l’appréciation de leur monnaie. Rappelons que les devises ont en effet une valeur relative, c’est-à-dire les unes par rapport aux autres. L’appréciation de l’une entraîne inévitablement la dépréciation d’une autre.

Le dollar compte pour 60 % des réserves de change des banques centrales

Les revers d’un dollar « cher »

Les États-Unis s’activent à ralentir leur économie, coûte que coûte. La célèbre déclaration du secrétaire au Trésor de Richard Nixon, John Connally, en 1971, est à nouveau d’actualité : « Le dollar est notre monnaie, mais votre problème ». En effet, la politique monétaire agressive des États-Unis a de sérieuses répercussions à travers le monde.

L’Inflation importée, la double peine

Depuis qu’il est plus fort, le dollar augmente le coût des importations pour les acteurs non-américains. Il en va notamment de l’énergie et des matières premières libellées majoritairement en dollar alors que leur prix est déjà sous pression avec la reprise post-covid et la guerre en Ukraine. Selon le FMI, une appréciation de 10 % du dollar augmente en moyenne l’inflation de 1 %. Ceci met les pays émergents particulièrement sous pression, en raison de leur plus grande dépendance aux importations et de la part plus importante de celles-ci libellées en dollar, en comparaison avec les économies avancées.

La course au rachat de devises

À l’exception des États-Unis – ainsi que de la Chine et du Japon pour d’autres raisons –, les banques centrales sont confrontées à un dilemme de taille: elles doivent enrayer l’inflation, par des hausses de taux. Toutefois, si elles ne s’alignent pas sur le tempo soutenu de la Fed – notamment pour protéger leur économie –, l’écart risque de se creuser par rapport aux taux américains, avec comme conséquences l’affaiblissement de leur monnaie, l’augmentation du coût de leurs importations et un surplus d’inflation. Pour contrer ce cercle vicieux, les banques centrales procèdent à la vente de leurs réserves de change en dollar pour soutenir le cours de leur propre monnaie. C’est ainsi que l’on observe une diminution de quelque 7 % des réserves de change sur les 6 premiers mois de l’année.

Le poids du crédit en dollar s’alourdit

Le dollar est aussi la devise de référence dans le système de créances transfrontalières (soit 60 % fin 2021). Ceci est particulièrement vrai pour les émetteurs – États et entreprises – des pays émergents qui attirent ainsi les investisseurs étrangers, la devise américaine étant jugée plus sûre. Alors que les taux sont à la hausse, le renforcement du dollar alourdit davantage la facture, tant au niveau de la charge d’intérêts que du remboursement à l’échéance.

Part du dollar et de l’euro dans les émissions obligataires libellées en devises étrangères

Bron: IMF

Bron: IMF

What’s next ?

Malgré les différentes théories macroéconomiques, prévoir l’évolution d’une devise demeure particulièrement difficile. En toute logique, l’affaiblissement du dollar dans les prochains mois pourra se produire moyennant entre autres un ralentissement économique aux États-Unis et donc, un relâchement de la politique monétaire de la Fed – autrement dit, une baisse des taux américains. Un retour de l'appétit des investisseurs pour les actifs risqués pourrait aussi jouer en la défaveur du dollar. Sans oublier la croissance des autres économies du globe qui reste également une variable importante. Si l’écart de croissance ne se réduit pas avec les États-Unis, le dollar restera prisé en tant que valeur refuge. Cela suppose notamment l’apaisement des tensions géopolitiques ou une baisse des prix de l’énergie pour soutenir la croissance en Europe.

Quelles conséquences pour l’investisseur ?

Dans le contexte actuel d’appréciation du dollar, l’investisseur européen réalise un gain significatif sur la contrevaleur en euro de ses actifs libellés en dollar.

Par ailleurs, les entreprises européennes profitent, elles aussi, d’un euro faible pour la partie de leurs activités à l’étranger : d’une part, elles sont plus compétitives et d’autre part, elles réalisent un gain sur les revenus générés à l’étranger lors de leur conversion en euro. En revanche, ces entreprises paient leurs importations plus cher. Les conséquences d’un dollar fort seront donc différentes pour chaque entreprise, selon sa structure de ventes, de coûts et de revenus.

La partie actions de nos portefeuilles se compose de valeurs libellées en dollar à concurrence de 58 % en moyenne. Ce sont principalement, mais pas exclusivement, des entreprises américaines. Celles-ci répondent particulièrement bien à nos convictions thématiques et nos critères (bilan solide, modèle éprouvé, durabilité, ...). L’appréciation du dollar a eu une contribution positive nette dans les résultats des entreprises européennes en portefeuille pour le 3e trimestre : leur chiffre d’affaires est en hausse de 25 % et leurs bénéfices de 21 % (en glissement annuel). La partie obligataire des portefeuilles comprend, quant à elle, majoritairement des obligations libellées en euro pour limiter le risque de change. Cependant, Cadelam, le gestionnaire de fonds du Groupe, veille à la diversification et à la qualité des émetteurs. C’est pourquoi une partie non négligeable des émetteurs sont des entreprises américaines dont les émissions sont libellées en euro. Cadelam investit aussi en obligations en dollar en vue d’une diversification équilibrée des devises dans les portefeuilles.