Est-ce le soft landing tant attendu ?

- 24 août 2023

- Bourse et économie

John Williams, président de la New York Federal Reserve, a dû pousser un soupir de soulagement à la lecture des derniers chiffres économiques : « Je ne vois pas de récession dans mes prévisions, juste une croissance assez lente. »

Malgré le contexte géopolitique difficile, une forte inflation et un resserrement monétaire brutal, nous sommes restés prudemment optimistes sur la capacité de résistance de l'économie et des marchés. Les 8 premiers mois de l'année 2023 nous ont donné raison : l'économie fait preuve de résilience et les marchés d'actions affichent une progression de plus de 10 %. La vigilance reste toutefois de mise car la lutte contre l'inflation n'est pas terminée et les signes de ralentissement économique se précisent. Un soft landing (atterrissage en douceur) signifierait une économie qui tourne au ralenti mais qui ne tombe pas en récession.

L'inflation décélère, mais n’est pas encore vaincue

La reprise brutale de la consommation – entravée pendant toute la période de la crise du Covid, alors que les chaînes de production étaient en pleine désorganisation – a entraîné une flambée des prix, renforcée par la crise en Ukraine et la hausse des prix de l'énergie et des produits alimentaires qu'elle a causée.

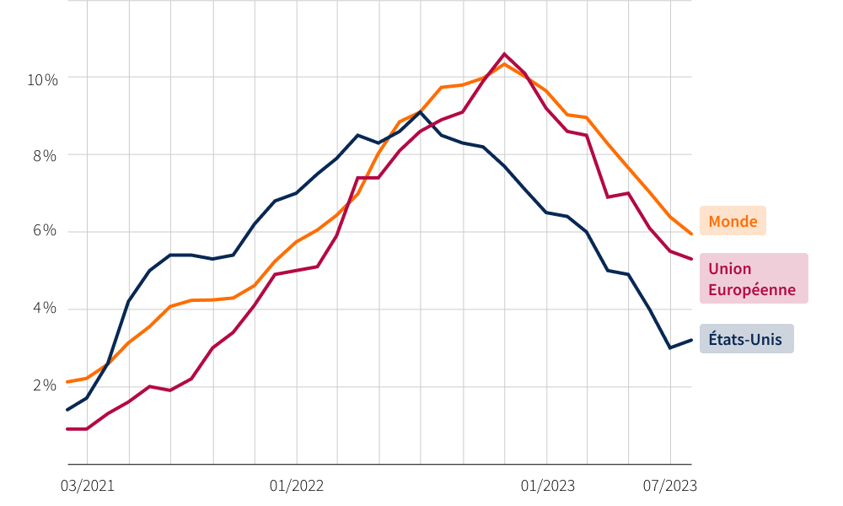

L'économie mondiale a dès lors été touchée de plein fouet par une inflation approchant les 10 % – du jamais vu depuis 40 ans. Les banques centrales ont réagi de manière vigoureuse et synchronisée depuis un an, mettant brutalement fin à une décennie de politiques de stimulation monétaire sans précédent.

Depuis, la crise de l'énergie s'est résorbée et les prix énergétiques sont revenus à leur niveau d'avant-guerre en Ukraine. De même, les chaînes de production se sont réorganisées, comme en témoigne l'évolution des prix du fret maritime, revenus à leur niveau d'avant la crise du Covid.

Le pic de l’inflation est derrière nous

Sources : Bloomberg, US Bureau of Labor Statistics, Eurostat

Pour les prochaines années, le FMI prévoit de nouvelles baisses de l'inflation. Mais l'inflation mondiale de base (hors énergie et alimentation) reste, en revanche, obstinément élevée.

Prévisions d’inflation pour 2023-2024

| Monde | Zone euro | États-Unis | ||||

|

Inflation globale Inflation de base |

2023 6,8 % 6,0 % |

2024 5,2 % 4,7 % |

2023 5,2 % - |

2024 2,8 % - |

2023 4,4 % - |

2024 2,8 % - |

Source : FMI

Or, c'est précisément cette inflation sous-jacente (ou inflation de base) que les banques centrales ont en point de mire. Leur objectif de 2 % ne semble pas accessible avant 2025-2026. Sera-t-il possible de l’atteindre par un soft landing sans passer par la « case » récession ? C’est évidemment toute la question.

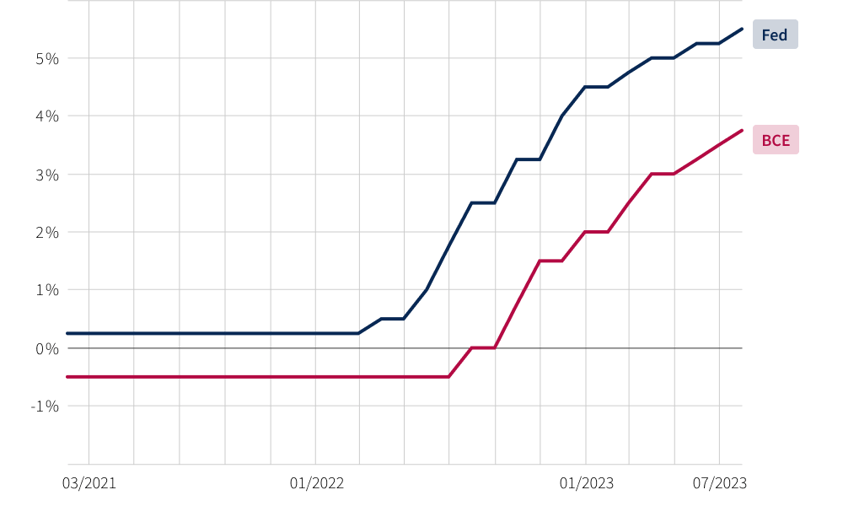

La montée en flèche des taux directeurs

Sources : Fed, BCE

Qui dit soft landing dit ralentissement

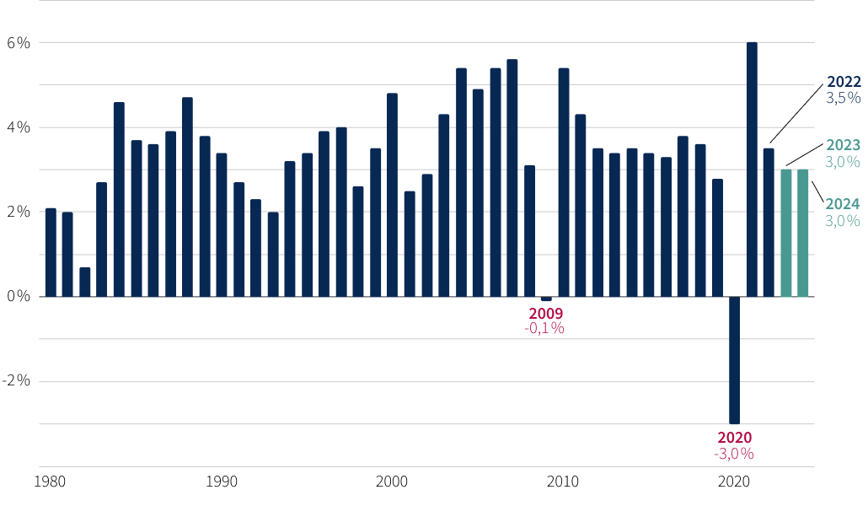

Jusqu'à présent, l'économie mondiale a fait preuve d'une remarquable résilience, soutenue essentiellement par la consommation des services, elle-même portée par la bonne tenue de l'emploi. Selon le FMI, la croissance mondiale a atteint 3,5 % en 2022.

En 2023 et 2024, toujours selon le FMI, cette croissance devrait osciller autour de 3 %, soit un niveau nettement inférieur à la moyenne de 3,9 % enregistrée sur la période 2002-2019. Sur cette période 2023-2024, la croissance des pays développés se stabiliserait autour de 1,5 % contre 2,7 % en 2022, tandis que les pays émergents connaîtraient une croissance d'environ 4 %, similaire à celle de 2022. Ces prévisions sont-elles trop optimistes ? À voir, car la situation économique reste fragile.

Si le secteur des services se porte bien – il avait particulièrement souffert durant la crise du Covid –, le secteur industriel est durement touché. C'est particulièrement vrai en Allemagne, où l’économie s'est contractée au premier semestre de l'année. Les prix à la production en zone euro ont ainsi baissé de 1,5 % par rapport à l'année dernière, alors qu’ils avaient connu un pic de + 43,3 % en août 2022 par rapport à août 2021.

L'emploi demeure particulièrement robuste, notamment aux États-Unis et en zone euro, avec des taux de chômage historiquement bas, respectivement de 3,5 % et 6,4 %. Cette situation pourrait toutefois se dégrader car l'emploi tirait profit d'une situation de pénurie après la pandémie du Covid, situation qui s’est pratiquement normalisée depuis lors. De plus, les rémunérations réelles sont actuellement en baisse de 3,8 % au niveau mondial, les hausses nominales n'ayant pas compensé l'inflation – à l'exception traditionnelle de la Belgique… Les entreprises préfèrent donc maintenir l'emploi, bon marché en termes relatifs, plutôt que d'effectuer des investissements de productivité.

La croissance mondiale ralentit

Source : FMI

Pour l'instant, le consommateur a compensé la baisse de son revenu réel en puisant dans l'épargne excédentaire accumulée durant la crise du Covid – particulièrement aux États-Unis. Ce réservoir d'épargne a fondu entre-temps, ce qui conduira le consommateur soit à négocier des hausses salariales, soit à réduire sa consommation. Ces deux scénarios pourraient peser sur la croissance économique et l'emploi.

Par ailleurs, les politiques monétaires restrictives en place depuis un an produisent leurs effets avec un décalage. Ces effets commencent à se faire sentir, avec une stagnation voire un recul des crédits aux entreprises et aux particuliers. La hausse des taux hypothécaires entraîne également un recul des prix de l’immobilier et va peser sur le budget des ménages qui ont emprunté à taux variable.

Aux États-Unis et en Suisse (Credit Suisse), quelques banques ont été prises dans la tourmente en raison de la hausse des taux. Heureusement, l’action musclée des autorités de contrôle a permis d’éviter la contagion à l’ensemble du système bancaire, dont la solidité a été considérablement renforcée depuis la crise financière de 2008.

De manière plus structurelle, la dégradation des relations internationales, particulièrement entre la Chine et les États-Unis, entraîne une fragmentation économique. Cette fragmentation intervient après plusieurs décennies de convergence, depuis la fin de la guerre froide, qui avaient permis de tripler la taille de l'économie mondiale et de sortir un milliard et demi de personnes d'un état de pauvreté extrême. Il en résulte une stagnation du commerce international, une baisse de l'efficience de l'économie globale et une hausse des coûts de production.

Par ailleurs, la politique économique dirigiste de la Chine semble avoir atteint ses limites : la levée des restrictions excessives imposées durant la crise sanitaire n'a pas entraîné le rebond espéré et les autorités chinoises ont dû admettre que la reprise allait à un rythme extrêmement lent.

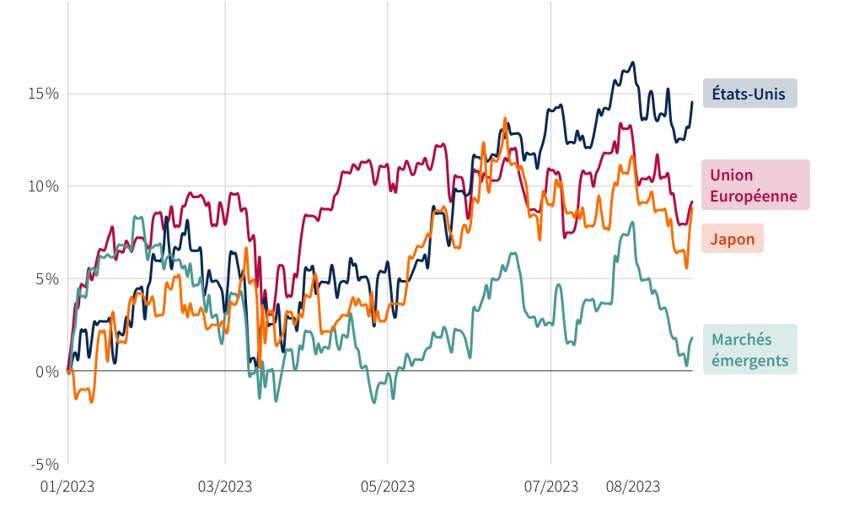

Les marchés ne craignent plus la récession

Les marchés actions ont été agréablement surpris par la résilience de l'économie et le recul de l'inflation. Ils sont en forte progression aux États-unis (S&P : + 14,5 %), en zone euro (Stoxx 600 : + 9 %) et au Japon (Topix : + 9 %). Il s'agit de chiffres arrêtés au 23 août 2023.

Observons toutefois que, aux États-Unis, les « Magnificent Seven » (Apple, Microsoft, Amazon, Tesla, Nvidia, Meta et Alphabet) représentent une part disproportionnée de la capitalisation et, partant de là, de la performance de la bourse américaine. Cinq d’entre elles sont soutenues par les perspectives prometteuses de l’Intelligence Artificielle (IA). Cette concentration présente un risque autant qu'une opportunité, selon que ces entreprises décevront ou dépasseront les attentes du marché.

Des marchés enthousiastes cette année dans la plupart des régions

Source : Bloomberg

Les marchés émergents sont à la traîne (MSCI Emerging Markets : + 2 %), plombés par la Chine qui est presque la lanterne rouge de l’année, avec une performance décevante de - 9 % (MSCI China).

Les bénéfices des entreprises ont surpris positivement en reculant moins fortement que ce que l'on craignait. Aux États-Unis, les bénéfices du deuxième trimestre ont baissé de 8,25 % par rapport à l'année précédente contre une baisse de 5,5 % dans la zone euro.

Par ailleurs, les marchés obligataires sont redevenus relativement attractifs, après plusieurs années de rendement quasi nuls. Les rendements des obligations souveraines à 10 ans atteignent 4,19 % aux États-Unis, et 2,48 % en zone euro.

Conclusion

Pendant des mois, l'atterrissage en douceur de l’économie a été le Saint-Graal des banques centrales. Ont-elles réussi leur mission ? Il semble que oui, mais attention : le terme "soft landing" fait référence à une certaine résilience ("soft"), mais implique également que l'économie ralentit ("landing"). Et l'économie ralentit effectivement - doucement. La persistance de l’inflation reste le principal sujet de préoccupation des banquiers centraux et ceux-ci considèrent que le combat pour la juguler n’est pas achevé. La Fed et la BCE ont d’ailleurs relevé une nouvelle fois leurs taux en août, respectivement à 5,5 % et 3,75 %, et ce, sans exclure de nouvelles hausses d’ici la fin de l’année. Une hausse trop forte ou trop prolongée des taux pourrait faire en sorte que le soft landing cède la place à une récession et mette les marchés financiers sous pression. La prudence reste donc de mise dans la gestion de la partie actions des portefeuilles. De leur côté, les obligations y reprennent leur place grâce à des rendements attractifs.