Inflation, taux en hausse, et donc récession ?

- 24 novembre 2022

- Bourse et économie

« No one knows » répond Jerome Powell. « Personne ne sait si nous aurons une récession, et si oui, quelle sera son ampleur. » Une telle affirmation du président de la Federal Reserve (Fed) illustre bien l’incertitude régnant actuellement.

L'inflation est pernicieuse : longtemps enfermée dans sa cage, elle vient de s'échapper. Ses gardiens - les banques centrales - mettent tout en œuvre pour la ramener dans cette limite de 2 %. À quelle vitesse, et à quel prix ? Le prix évident est la hausse des taux d’intérêt. Mais jusqu’où devront-ils monter ? Vont-ils réellement causer une récession ou des désordres encore plus graves sur les marchés financiers ? Comme beaucoup d’investisseurs, ce sont sans doute les questions qui vous préoccupent aujourd’hui.

L'inflation : jusqu’à quand ?

En Europe, l’inflation est toujours en hausse et s’élevait à 10,6 % en octobre. Aux États-Unis par contre, elle semble avoir atteint un point d’inflexion et certains signes positifs apparaissent, à confirmer dans les mois à venir, tels des reculs de prix de l’énergie et d’autres matières premières ainsi que du fret maritime. Les derniers chiffres américains pour le mois d’octobre étaient déjà rassurants.

Prévisions d’inflation moyenne sur l’année

|

Région |

2022 |

2023 |

2024 |

|

Monde |

8,8 % |

6,5 % |

4,1 % |

|

Zone euro |

8,3 % |

5,7 % |

- |

|

États-Unis |

8,1 % |

3,5 % |

- |

Source : FMI

L'Asie devrait être moins affectée, l'inflation ne devant guère dépasser les 2 % en Chine et au Japon d’ici 2023, tandis que l'Asie du Sud-Est connaîtrait une inflation autour de 4,5 %.

Les causes de cette montée soudaine de l'inflation sont complexes, et cette hausse a été systématiquement sous-estimée par les prévisionnistes, tant pour son ampleur que pour sa durée. Une première cause est le covid, qui a entraîné une vive contraction puis un rebond brutal de la consommation dans un contexte de désorganisation de la production et de pénurie de main-d'œuvre. Cette désorganisation persiste notamment avec la politique zéro covid en Chine – aussi coûteuse que peu efficace.

Le chaos induit par la crise sanitaire se cumule actuellement avec des changements géopolitiques fondamentaux : la déconnexion de la Russie et de la Chine des marchés occidentaux. Les sanctions internationales contre la Russie entraînent une hausse spectaculaire des prix de l’énergie. Le prix du gaz européen, qui fluctuait autour de 25 euros (MWh) jusqu’en juin 2021, a franchi la barre des 100 euros en octobre 2021 et atteint un sommet à plus de 300 euros en août, pour revenir aux alentours de 130 euros actuellement, les stocks européens s'étant reconstitués grâce à un mois d'octobre particulièrement doux.

Prix du gaz (en EUR/MWh)

.jpg?width=1791&height=962&name=Grafiek%20gasprijzen%20FR%20(1).jpg)

Source : Bloomberg

Ensuite, la montée en puissance de la Chine et sa défiance vis-à-vis du monde occidental amènent une réaction forte des États-Unis visant à isoler cette dernière, notamment en bloquant le commerce de produits à haute valeur technologique vers ou en provenance de la Chine.

Cette nouvelle donne géopolitique est venue inverser une très longue période de développement de la globalisation de l'économie. Ce mouvement avait été à la source de la désinflation et de la croissance depuis plus de 30 ans. Les conséquences en seront probablement très durables. Une étude récente de McKinsey montre que 90 % des entreprises interrogées ont l'intention de renationaliser leur chaîne d'approvisionnement. Une autre tendance inflatoire durable est le développement des énergies alternatives et de la décarbonisation de l’économie.

La réaction des banques centrales : le grand resserrement monétaire

La reprise brutale de l’inflation a mis fin à près de 15 années de soutien monétaire quasi illimité par les grandes banques centrales : taux à zéro, voire négatifs, injections massives de liquidités, rachat d’actifs financiers.

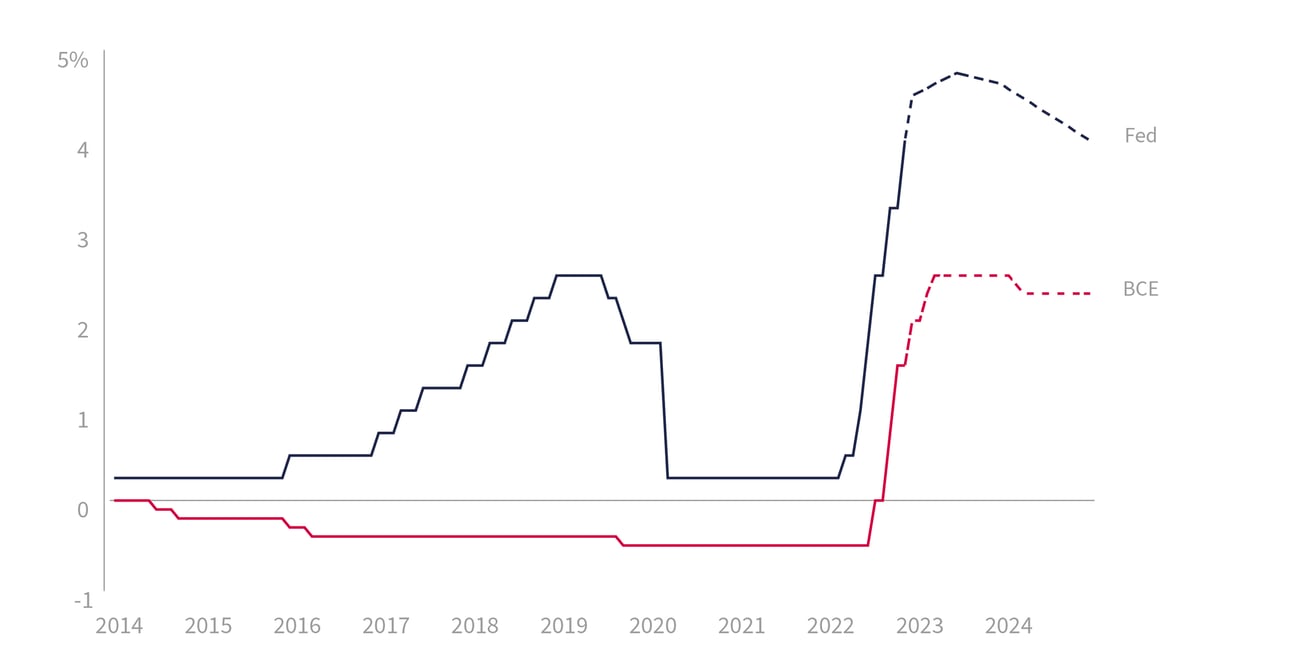

Comme souvent, la Fed a été la première grande banque centrale à réagir : en quelques mois, elle a fait passer la fourchette de ses taux à court terme de 0,25 %-0,50 % à 3,75 %-4 %. On s’attend à ce que ces taux atteignent, voire dépassent, 4,5 % fin 2022. La Banque centrale européenne (BCE) n’est pas en reste, en faisant basculer ses taux à court terme de - 0,50 % à + 1,5 %, et probablement 2,5 % d'ici la fin de l'année.

Taux directeurs en Europe et aux États-Unis

Source : BCE, Fed, Bloomberg, FMI

Les autres banques centrales agissent de même, à l'exception de la Chine et du Japon, épargnés par la hausse de l'inflation.

Les banquiers centraux sont fermement décidés à garder le cap du resserrement monétaire jusqu'à ce que l'inflation montre des signes tangibles de recul, même au prix d’une récession. Le risque est précisément qu'ils appuient trop fort sur la pédale du frein monétaire. Monsieur Panetta, membre influent de la BCE, vient de le rappeler : il souligne que les resserrements monétaires doivent être soigneusement calibrés, car ils agissent avec retard et pourraient causer une récession inutile, à un moment où l'inflation serait déjà jugulée.

Par ailleurs, les résultats des élections de mi-mandat aux États-Unis vont contribuer à la lutte contre l'inflation. Les majorités étriquées au Sénat pour les Démocrates et à la Chambre pour les Républicains vont entraîner une forme de paralysie politique, le gouvernement ne pouvant pas engager de dépenses extraordinaires nouvelles, susceptibles de contrecarrer l'action de la banque centrale américaine.

Un atterrissage doux de l’économie est-il possible ?

La conjonction des chocs monétaires, inflationnistes et géopolitiques (avec la crise sanitaire toujours en toile de fond) ne peut qu’ébranler la confiance des consommateurs et des entreprises, et donc entraîner un ralentissement économique généralisé.

Pourtant, l'économie mondiale fait montre de résilience jusqu'à présent, avec une croissance presque partout positive et un marché de l'emploi toujours robuste. Les derniers résultats des entreprises sont d’ailleurs meilleurs que prévu et ne laissent pas encore paraître de fort ralentissement. Des signaux économiques avancés indiquent toutefois que cette situation est fragile. Dans ses dernières prévisions, le FMI estime qu'en 2022-2023, un tiers de l'économie mondiale devrait connaître une récession (c'est-à-dire au moins deux trimestres consécutifs de croissance négative).

Projections de croissance par région (PIB réel, variation annuelle en pourcentage – 7 novembre 2022).jpg?width=1300&height=648&name=Grafiek%20groei%20FR%20(1).jpg) Source : Capital Economics

Source : Capital Economics

Toutefois, ce scénario d'atterrissage en douceur de l'économie (« soft landing ») n’est pas garanti, comme le soulignent d'ailleurs le FMI et tous les banquiers centraux. En effet, des troubles géopolitiques plus graves qu'attendu, une politique monétaire excessivement restrictive ou des dysfonctionnements du système financier pourraient brutalement aggraver la situation. Certains acteurs ayant été aveuglés par une trop longue période de largesse monétaire ont déjà fait preuve d’imprudence. C’est notamment le cas de certains fonds de pension au Royaume-Uni, qui ont dû être sauvés en catastrophe par leur banque centrale.

Le secteur bancaire, heureusement, a tiré parti de la grande crise de 2007 pour renforcer ses fonds propres à hauteur de 14 % de ses actifs (Tier 1 ratio), ce qui lui donne une plus grande marge de résistance à un choc financier important.

De surcroît, la marge de manœuvre des banques centrales et des États pour intervenir en soutien en cas de situations d'urgence est très limitée en période de forte inflation. En effet, toute action de leur part (injection de liquidités ou mesure exceptionnelle de soutien) vient automatiquement contrecarrer la lutte contre l'inflation et serait immédiatement sanctionnée par les marchés. Madame Truss, Première ministre éphémère du Royaume-Uni, en a fait la dure expérience : son projet de réduire les impôts à hauteur de 45 milliards de livres a été immédiatement sanctionné par une chute du cours de la livre, une hausse spectaculaire des taux d'intérêt, la crise des fonds de pension évoquée ci-dessus, et enfin sa chute et celle de son chancelier, après 44 jours au pouvoir.

Les marchés financiers : des valorisations plus intéressantes

Les marchés financiers ont bien évidemment réagi au triple choc de l'inflation, du resserrement monétaire et de la crise géopolitique avec la Russie et la Chine. Après un premier semestre en net recul, ils ont connu une forte volatilité ces derniers mois, directement liée aux informations monétaires, économiques et géopolitiques. Cette volatilité devrait rester élevée dans les mois à venir, les banquiers centraux se refusant à donner des indications précises sur l'évolution de leur politique.

Les marchés obligataires ont le plus fortement souffert, avec des reculs de l'ordre de -13 % à -15 % des indices d'obligations d'entreprise et d'État depuis le début de l’année. Ces reculs reflètent les fortes hausses de taux intervenues en 2022. Ainsi, le taux des obligations souveraines à 10 ans a progressé de -0,2 % à 2 % en Allemagne et de 1,5 % à 3,8 % aux États-Unis. Ces niveaux de taux, même s'ils sont toujours négatifs en termes réels, c'est-à-dire après déduction de l'inflation, commencent néanmoins à susciter l'intérêt des investisseurs qui se détournent des actions.

Les actions souffrent aussi, avec des reculs de l'ordre de -9 % à -20 % en devise locale. La forte hausse du dollar américain à l'égard de toutes les devises (+10 % par rapport à l'euro) limite toutefois la baisse de la bourse américaine pour un investisseur basé en euros. Ainsi, exprimés en euros depuis le début de l’année, les reculs des principaux marchés actions atteignent -9 % aux États-Unis (S&P 500), -9 % en zone euro (STOXX Europe 600), -13 % dans les marchés émergents (MSCI Emerging Markets) et -9 % au Japon (Topix).

En conséquence de la correction actuelle, les valorisations des marchés sont revenues à des multiples plus modérés. Les rapports cours/bénéfices sont aujourd’hui de 18 aux États-Unis et de 12 en zone euro, avec des perspectives de croissance des bénéfices plus réduites pour 2023 (+4 % aux États-Unis, + 2 % en zone euro selon JPMorgan).

Quelles perspectives pour les investisseurs ?

Sur une mer agitée, l'investisseur doit savoir garder le cap et regarder au-delà de la prochaine vague. Il est prudent de se concentrer sur des investissements « classiques », dont la liquidité et les risques sont bien connus et compris.

Les politiques monétaires des banques centrales seront déterminantes pour l'évolution des taux et de l'inflation. Comme ils ont « décidé de décider » en fonction des données économiques du moment, ceci renforcera la volatilité des marchés. Ceci dit, les hausses de taux ont également des conséquences positives. Les actifs monétaires et obligataires ont ainsi depuis peu retrouvé une certaine rentabilité, ce qui ouvre de nouvelles opportunités pour les investisseurs défensifs.

Depuis toujours, il est important pour l’investisseur de bien connaître son horizon d’investissement et sa tolérance au risque afin de choisir correctement les actifs dans lesquels il investit. Il est également important de réévaluer régulièrement ces éléments. Votre situation personnelle a changé ? Vous craignez la volatilité présente actuellement sur les marchés ? Si vous avez le moindre doute, n’hésitez pas à contacter votre chargé(e) de relation.