Des marchés optimistes malgré l'ombre des faucons

- 16 février 2023

- Bourse et économie

Tout comme en 2022, l’inflation restera au centre de l’attention des banques centrales et des marchés. Ces dernières semaines, les indicateurs macroéconomiques montrent des signes d’amélioration. Quels sont-ils ?

2023 démarre en force

Depuis la fin de l’année, les bonnes nouvelles se succèdent. « La Chine est de retour », proclame Liu He, vice-Premier ministre, dans la foulée de l’abrogation de la politique zéro covid en Chine. L’inflation est en recul aux États-Unis et en Europe, le prix du gaz est revenu à son niveau d’avant la crise ukrainienne, et le chancelier Scholz prédit que l’Allemagne évitera la récession.

Pourtant, les nuages s’étaient accumulés tout au long de l’année 2022 : hausse spectaculaire de l’inflation, resserrement monétaire brutal de toutes les banques centrales des pays avancés, conflit sanglant en Ukraine, confinement généralisé en Chine…

Larry Summers, ancien secrétaire au Trésor américain, et Kristalina Georgieva, présidente du Fonds monétaire international (FMI), avaient émis de sombres prédictions pour 2022 et 2023. Mais ils avouent aujourd’hui ressentir également une certaine euphorie, car « les choses ne seront pas aussi graves que nous l’avions anticipé il y a peu ». Dans la foulée, les marchés financiers, tant actions qu’obligations, reprennent des couleurs.

Tout n’est pas rose cependant : les banques centrales aux États-Unis et en Europe s’efforcent en effet de calmer les ardeurs des marchés, en rappelant haut et fort que le combat contre l’inflation et la hausse des taux n'est pas encore terminé.

Réduire l’inflation en maintenant la croissance : une équation impossible ?

Selon la doctrine économique classique, combattre une inflation galopante nécessite de mettre un frein à ce qui l’alimente – la demande – avec un risque de récession comme corollaire. Or, depuis plusieurs semaines, les signaux économiques indiquent à la fois une décrue de l’inflation et le maintien d’une croissance positive.

Les signaux économiques indiquent à la fois une décrue de l'inflation et le maintien d'une croissance positive.

L’inflation actuelle s’explique par trois facteurs principaux : une reprise brutale de la consommation post-covid, une désorganisation des chaînes internationales de production et une hausse des prix de l’énergie, exacerbée par la guerre en Ukraine. Sur ces trois fronts, les bonnes nouvelles se sont accumulées : les chaînes de production, tout comme la demande, se sont normalisées, tandis que les prix de l’énergie se sont effondrés, retrouvant leur niveau d’avant la crise ukrainienne. Un hiver doux en Europe et une faible demande d’énergie de la part de la Chine y ont bien sûr contribué.

Ce que l’on craint généralement dans l’inflation, ce sont les effets de seconde vague, via les hausses de salaires. Celles-ci semblent actuellement limitées autour de 4 à 5 % – la Belgique faisant exception avec des hausses de 11 % en raison de son système d’indexation automatique des salaires. Même s’il reste tendu, le marché américain de l’emploi tend progressivement à se rééquilibrer et les tensions salariales à s’atténuer.

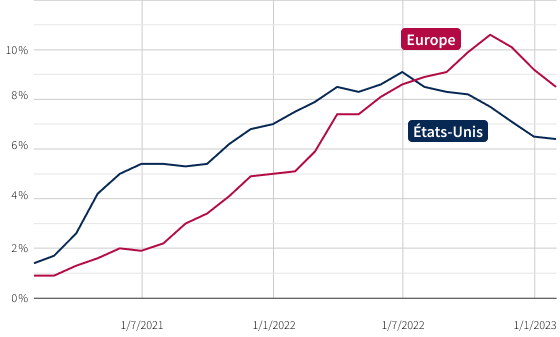

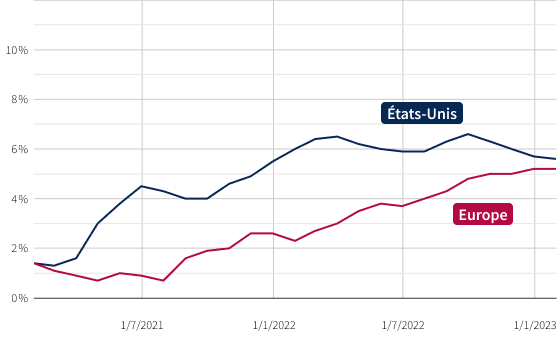

Les chiffres d’inflation diminuent systématiquement en Europe et aux États-Unis. Alors qu’ils ont atteint leur point le plus haut respectivement à 10,6 % et 9,1 % en octobre et juin derniers, ils ont baissé aujourd’hui à 8,5 % en Europe et 6,4 % aux États-Unis. De 5,2 % en zone euro et 5,6 % aux États-Unis, l’inflation sous-jacente – ou l’inflation hors alimentation et énergie – n’est, quant à elle, pas encore stabilisée. C’est assez logique puisqu’elle est sensible aux effets de seconde vague de l’inflation. Ce chiffre continue d’inquiéter les banquiers centraux, car il reflète les tendances de l’inflation sur le long terme, et il s’avère plus du double de leur objectif de 2 %.

Évolution de l'inflation aux États-Unis et en zone euro

|

|

| Inflation globale | Inflation sous-jacente |

Source : U.S. Bureau of Labor Statistics, Eurostat

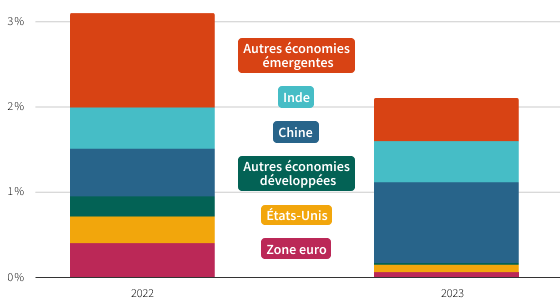

Du côté de l'activité économique, c'est aussi le soulagement. Alors que les économistes tablaient sur une récession en Europe et aux États-Unis, les derniers indicateurs montrent que cette récession pourrait être évitée. Selon les dernières prévisions des analystes, la croissance mondiale devrait atteindre 3,1 % en 2022 et 2,1 % en 2023. La majeure partie de la croissance en 2023 serait générée par les pays émergents, et notamment par l’Inde et la Chine. L’Inde se profile en effet comme le champion de la croissance : 6,8 % en 2022 et 7 % prévus en 2023, tandis que la Chine, à la traîne en 2022 (3 %), devrait également se démarquer en 2023 (lisez également l’article sur la Chine : Le réveil du géant chinois).

Selon les derniers indicateurs, une récession aux États-Unis et en Europe pourrait être évitée.

Contribution des zones géographiques à la croissance mondiale (PIB)

Source : Bloomberg

En zone euro, la croissance est attendue à 3,3 % pour 2022 et à 0,4 % pour 2023, avec une probable révision à la hausse – l’indice PMI (indicateur avancé de l’activité économique) venant de basculer dans la zone d’expansion. L'Allemagne devait être la plus touchée en raison de son industrie très sensible à la hausse des coûts de l'énergie et à la mauvaise performance de la Chine, moteur de ses exportations. Cependant, les chiffres de la croissance allemande au dernier trimestre 2022 se maintiennent dans le vert, de même que la croissance attendue en 2023.

Les États-Unis et le Japon devraient également connaître des croissances positives en 2023, respectivement de 0,6 % et 1,3 %. Cette résilience économique est soutenue par des mesures de soutien budgétaire considérables aux États-Unis – et en Europe aussi – non seulement pour protéger la population et l'industrie des effets de la hausse des prix, mais aussi pour financer la « transition verte » de l'économie.

La Chine reste la grande inconnue. Sa mauvaise gestion de l'épidémie covid a entraîné un fort recul de sa croissance en 2022 (3 % contre 8,1 % en 2021). La fin soudaine de sa politique zéro covid devrait relancer son moteur économique. Légèrement plus optimiste que les analystes, le gouvernement table sur une croissance de 5,5 % en 2023. Ceci est évidemment une très bonne nouvelle pour la Chine et ses principaux partenaires, à savoir l'Europe, l'Asie et l'Amérique latine.

Toutefois, la reprise de la croissance chinoise n'est pas sans risque pour l’économie mondiale. Elle pourrait en effet entraîner des tensions sur les prix des matières premières et sur l’approvisionnement en énergie, et ce, particulièrement en Europe.

Prévisions de croissance

|

Région |

2022 |

2023 |

|

Monde |

3,1 % |

2,1 % |

|

Zone euro |

3,3 % |

0,4 % |

|

États-Unis |

2,0 % |

0,6 % |

|

Chine |

3,0 % |

5,1 % |

|

Japon |

1,3 % |

1,3 % |

|

Inde |

6,8 % |

7,0 % |

Source : Bloomberg

Banques centrales : le retour des faucons

Les banques centrales se sont laissé surprendre par l'ampleur de l'inflation. Jusqu'au début de 2022, elles pensaient que ce phénomène serait de brève durée, un « hump » selon les termes de Christine Lagarde, présidente de la Banque centrale européenne (BCE).

Les adeptes d’une politique monétaire accommodante (dite également dovish en référence au terme dove, soit colombe en anglais) étaient à la manœuvre depuis la crise de 2008. Aujourd'hui, les colombes ont dû laisser la barre aux faucons, ces partisans d’une politique monétaire restrictive (aussi qualifiée de hawkish d’après le terme hawk, soit faucon en anglais). Les banques centrales jouent en effet leur crédibilité dans leur lutte contre l’inflation. La Réserve fédérale (Fed) et la BCE ont haussé leur taux respectivement de 4,5 % et de 3 % en moins d'un an. En dépit des signaux positifs de recul de l'inflation, leur discours reste ferme. Elles réaffirment au contraire que les taux n'ont pas fini de monter et qu’ils resteront longtemps élevés, n’en déplaise aux marchés. « Il ne faut pas croire que l'inflation va se dissiper comme par miracle », vient de rappeler Christopher Waller, un des gouverneurs de la Fed.

L’inflation recule, mais le discours des banques centrales reste ferme. Les taux n’ont pas fini de monter et ils resteront élevés encore un certain temps.

Les faucons ont probablement raison, car pour reprendre les mots de l’ancien dirigeant de la Bundesbank, Karl Otto Pöhl, « l'inflation, c’est comme le dentifrice : une fois sorti du tube, il est très difficile de l’y faire rentrer ». D'autant que les risques de persistance de l'inflation ne manquent pas, comme une reprise trop vigoureuse en Chine ou une escalade du conflit en Ukraine. D'autres facteurs plus structurels sont également à l'œuvre tels le retour en force du protectionnisme ou le coût de la transition écologique.

Les marchés reprennent des couleurs

Après une année 2022 particulièrement éprouvante, tant pour les actions que pour les obligations, les marchés se redressent vigoureusement en ce début 2023. Exprimé en euros, + 9 % en Europe (Stoxx Europe 600), + 6 % pour les marchés émergents (MSCI Emerging Markets), + 3 % au Japon (Topix) et + 8 % aux États-Unis (S&P 500).

Les marchés obligataires ne sont pas en reste : les taux souverains à 10 ans reculent de 2,6 % à 2,4 % en Allemagne, et de 4 % à 3,9 % aux États-Unis. Les rendements des obligations d’entreprise diminuent encore davantage.

Le mouvement le plus spectaculaire est le recul du dollar américain de quelque 11 % depuis son sommet en septembre dernier. En effet, cette devise perd son attrait pour les investisseurs, car ceux-ci anticipent la fin prochaine du cycle de hausse des taux aux États-Unis. De plus, la devise américaine joue moins son rôle traditionnel de valeur refuge, les investisseurs retrouvant l’appétit pour le risque grâce à de meilleures perspectives économiques.

« L'inflation, c'est comme le dentifrice : une fois sorti du tube, il est très difficile de l'y faire rentrer » - Karl Otto Pöhl

La prudence reste de mise

La révision à la hausse des prévisions économiques, le retour en force de la Chine et le recul de l'inflation constituent de forts soutiens aux marchés financiers. Des risques persistent toutefois, tels une intervention excessive des banquiers centraux, un renforcement des tensions géopolitiques ou encore des résultats d’entreprise sous pression.

Après la hausse robuste des marchés ces dernières semaines, la prudence se justifie afin de ne pas se laisser entraîner par l'euphorie du moment. Comme vient de le rappeler M. Panetta, membre exécutif de la BCE, « nous pouvons nous permettre de devenir anxieusement optimistes, mais devons rester prudents et vigilants ».