Draaien de renteverhogingen uit op een wereldwijde recessie?

- 24 november 2022

- Delen Nieuws

"No one knows", gaf Jerome Powell nederig toe. “Niemand weet of er een recessie komt of niet, en zo ja, hoe diep de recessie zal zijn.” Als de voorzitter van de Amerikaanse centrale bank zoiets zegt, dan weet u: we leven in zeer onzekere tijden.

Inflatie is een verraderlijk beest: eens het ontsnapt, is het moeilijk weer in zijn kooi te krijgen. Nochtans doen de centrale banken er alles aan om het inflatiecijfer richting 2% te krijgen. Maar wanneer zullen ze daarin slagen? En tegen welke prijs? Het antwoord op die laatste vraag is duidelijk – de prijs is een fors hogere rente. Tot welk niveau de Federal Reserve (Fed) de beleidsrente verder zal opkrikken, daarover bestaat meer onenigheid. Want de renteverhogingen brachten al heel wat onrust op de financiële markten teweeg, en een recessie loert om de hoek.

Inflatie: wanneer is de piek bereikt?

De inflatie in Europa wint nog steeds aan kracht. Het cijfer in oktober bedroeg 10,6%. In de Verenigde Staten lijkt de inflatiepiek wél al bereikt te zijn. Hopelijk houden de positieve signalen, zoals de prijsdalingen in energie, grondstoffen en vrachtvervoer over zee, ook de komende maanden aan. De inflatiecijfers voor oktober waren alvast geruststellend. In Azië is de inflatie veel minder uitgesproken: voor China en Japan verwacht het IMF een cijfer rond de 2 % in 2023, voor Zuidoost-Azië is dat 4,5%.

Gemiddelde inflatieverwachting per jaar

|

Regio |

2022 |

2023 |

2024 |

|

Wereld |

8,8 % |

6,5 % |

4,1 % |

|

Eurozone |

8,3 % |

5,7 % |

- |

|

Verenigde Staten |

8,1 % |

3,5 % |

- |

Bron: Internationaal Monetair Fonds

De boosdoeners van de inflatie zijn alom bekend: de pandemie zorgde voor een forse krimp van de consumptie, gevolgd door een razendsnelle opleving, terwijl het aanbod niet kon volgen door hiaten in productie en arbeidsmarkt. Dat onevenwicht is nog steeds niet opgelost, met name door het kostelijke en ondoeltreffende nul-covidbeleid van China.

De geopolitieke ontwikkelingen maken de situatie des te complexer. Bondgenoten Rusland en China staan lijnrecht tegenover de westerse landen. Internationale sancties tegen Rusland deden de energieprijzen ontploffen. De prijs van Europees gas, die tot juni 2021 rond de 25 euro (per MWh) schommelde, steeg in oktober 2021 tot boven de 100 euro, bereikte in augustus een piek van meer dan 300 euro en ligt momenteel rond de 130 euro, met dank aan de goed gevulde Europese voorraden en het milde herfstweer.

Evolutie van de gasprijzen (per MWh in euro)

.jpg?width=1300&height=698&name=grafiek%20Gasprijzen%20NL%20(5).jpg) Bron: Bloomberg

Bron: Bloomberg

De aanhoudende spanningen tussen China en de VS helpen natuurlijk ook niet om de prijzen te kalmeren. In de strijd om hun dominantie in de wereldeconomie te behouden, legden de VS de handel in hoogtechnologische producten van en naar China aan banden via taksen en andere maatregelen.

Daarmee komt een einde aan de economische globalisering, die gedurende dertig jaar garant stond voor algemene prijsdalingen en groei. Bedrijven moeten zich aanpassen aan die nieuwe realiteit. Uit een recente studie van McKinsey blijkt dat 90% van de ondervraagde bedrijven van plan is hun toeleveringsketen te herorganiseren, richting thuisland. Ook de noodzaak van een autonome energievoorziening, de ontwikkeling van alternatieve energiebronnen en een koolstofvrije economie zal in menig bestuurskamer druk besproken worden. En al deze tendensen zullen een inflatoire druk uitoefenen op de economie.

Centrale banken vastbesloten – de inflatie moet omlaag

De hoge inflatiecijfers maakten komaf met de vijftien jaren van vrijwel onbeperkte monetaire steun van de centrale banken. Vaarwel nulrente en negatieve rente, vaarwel massale geldinjecties, en vaarwel obligatieaankopen.

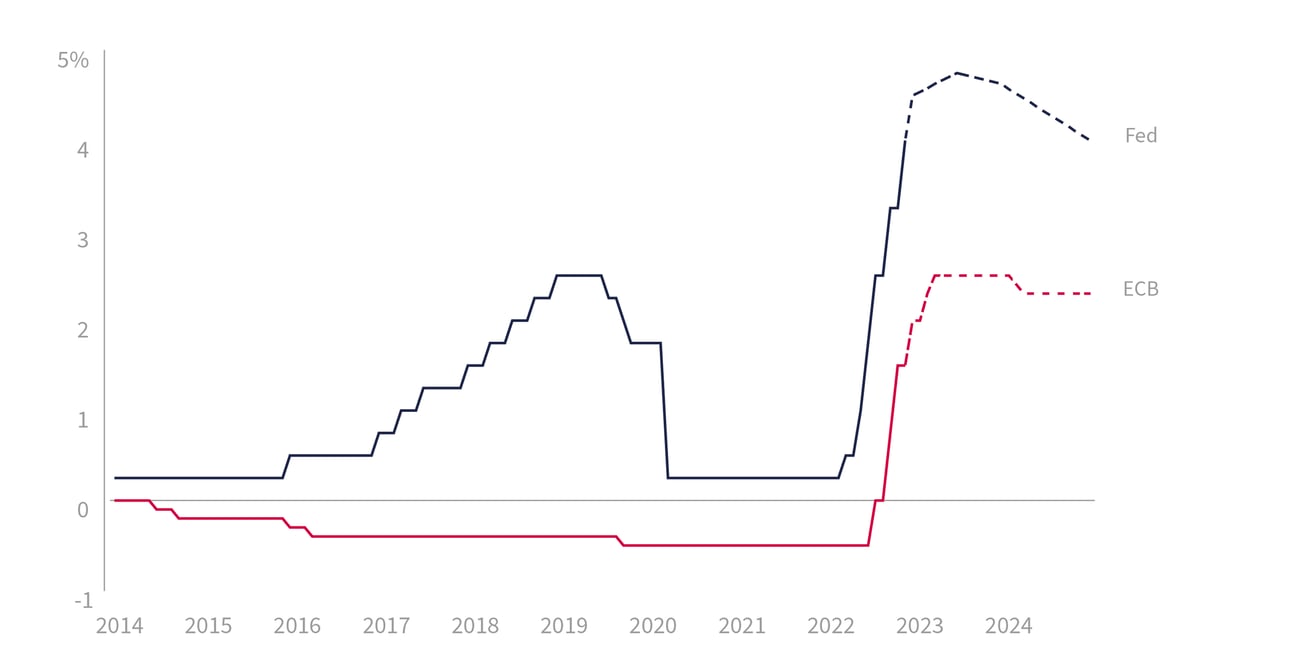

De Fed reageerde gewoontegetrouw als eerste: in een paar maanden tijd verhoogde zij haar bandbreedte voor de korte rente van 0,25%-0,50% tot 3,75%-4%. Zij zal naar alle waarschijnlijkheid die rente verder optrekken tot 4,5% of hoger tegen het einde van het jaar. De Europese Centrale Bank (ECB) verhoogde haar rente op korte termijn van -0,50% naar +1,5%. Tegen eind 2022 komt ze waarschijnlijk uit op 2,5%. Ook elders in de wereld verstrakken de centrale banken hun rente – met uitzondering van China en Japan, die gespaard bleven van de torenhoge inflatie.

Evolutie beleidsrentes in Europa en de VS

Bron: ECB, Fed, Bloomberg, IMF

Centrale bankiers zijn blijkbaar vastbesloten de koers van monetaire verkrapping aan te houden totdat de inflatie tastbare tekenen van verzwakking vertoont. Ook als dat een recessie met zich meebrengt. Zal het rempedaal te hard worden ingedrukt? Mijnheer Panetta, een invloedrijk lid van de ECB, maakt zich duidelijk zorgen. Hij pleit ervoor om zorgvuldig om te springen met de monetaire verstrakking, omdat de impact zich pas met vertraging laat voelen, en een onnodige recessie zou kunnen veroorzaken op een moment dat de inflatie al onder controle is.

Wat dat betreft waren de resultaten van de Amerikaanse tussentijdse verkiezingen een meevaller. De krappe meerderheden in de Senaat (voor de Democraten) en in het Huis (voor de Republikeinen) zullen de volgende twee jaar de politieke besluitvorming verlammen. Grote investeringsplannen maken geen kans in zulk verdeeld Congres, en dat is mooi meegenomen nu de inflatiestrijd focuspunt nummer één is van de Fed.

Recessie of zachte landing?

Wat betekenen de stijgende rentes, aanhoudende inflatie en geopolitieke spanningen (en een sluimerend coronavirus) voor de economie? Vast staat dat ze het vertrouwen van consumenten en bedrijven ernstig ondermijnen. Dat zal leiden tot een vertraging van de algemene economische groei.

Toch toont de wereldeconomie zich tot dusver opvallend veerkrachtig. De meeste regio’s tekenen een positieve groei op, en de arbeidsmarkt blijft robuust. Dat wordt bevestigd door de derdekwartaalresultaten: de gepubliceerde bedrijfswinsten wijzen nog niet op een sterke vertraging. Maar de situatie is bijzonder fragiel. Het IMF schat dat in 2022-2023 een derde van de wereldeconomie waarschijnlijk in een recessie terechtkomt. Dat wil zeggen dat we ons moeten verwachten aan ten minste twee opeenvolgende kwartalen van negatieve groei.

Groeivooruitzichten (jaarlijkse % wijziging in reëel bbp, nov. 2022)

.jpg?width=820&height=409&name=Grafiek%20groei%20NL%20(2).jpg)

Bron: Capital Economics

Vooralsnog wordt dus uitgegaan van een zachte landing. Maar garanties bestaan er niet. Want wat als de geopolitieke spanningen verder oplopen of zich verplaatsen? Wat als de centrale banken te hard op de rem duwen? En wat als het financiële systeem kraakt onder de vrijpostige houding van sommige spelers, die al te onbezonnen omgingen met de soepele rentepolitiek (denk aan de pensioenfondsen in het Verenigd Koninkrijk, waar de Bank of England in allerijl moest tussenkomen). Dat zal sowieso consequenties hebben voor de economische groei.

Gelukkig hebben de banken hun lesje geleerd. Zij grepen de grote crisis van 2007 immers aan om hun kapitaalbasis te versterken tot 14% van de activa (tier 1-ratio), waardoor zij beter bestand zijn tegen een grote financiële schok.

Het is de taak van centrale banken en overheden om te waken over het evenwicht in de economie, maar in tijden van hoge inflatie is hun manoeuvreerruimte helaas vrij beperkt. Geldinjecties of overheidsstimuli doorkruisen immers de strijd tegen de inflatie, en de markten straffen zoiets onverbiddelijk af. Mevrouw Truss, de kortstondige premier van het Verenigd Koninkrijk, kan het weten. Haar ongefinancierde belastingverlaging van 45 miljard pond werd getrakteerd op een duik van het Britse pond, een spectaculaire stijging van de rentevoeten, en uiteindelijk haar eigen ondergang, na een luttele 44 dagen.

Financiële markten: waarderingen worden aantrekkelijker

De financiële markten hebben een slecht jaar achter de rug. De scherpe daling van de eerste jaarhelft werd gevolgd door zeer humeurige beurzen, die meedeinden op de economische, geopolitieke en rente-ontwikkelingen. Die volatiliteit zal nog wel even aanhouden, want de centraal bankiers hebben weinig zicht op hoe de inflatiecijfers en dus hun rentebeleid zullen evolueren, en of een recessie zal volgen.

De obligatiemarkten kregen het dit jaar het hardst te verduren, met dalingen van 13% tot 15% in de indexen voor bedrijfs- en staatsobligaties sinds het begin van het jaar. Deze dalingen weerspiegelen de forse rentestijgingen in 2022. Zo steeg de rente op 10-jarige staatsobligaties in Duitsland van -0,2% naar 2% en in de VS van 1,5% naar 3,8%. In reële termen, dat wil zeggen na aftrek van de inflatie, zijn deze rentes nog steeds negatief, maar voor defensieve beleggers die de aandelen schuwen beginnen ze er toch al vrij aantrekkelijk uit te zien.

Ook aandelenmarkten hebben al een hele lijdensweg achter de rug, met dalingen van 9% tot 20% in lokale munt. De sterke stijging van de Amerikaanse dollar ten opzichte van alle munten, waaronder de euro (+10%), maakt de pil iets minder bitter voor een belegger die in euro’s rapporteert. Uitgedrukt in euro daalden de belangrijkste aandelenmarkten sinds het begin van het jaar 9% in de Verenigde Staten (S&P 500), 9% in de eurozone (STOXX Europe 600), 13% in opkomende markten (MSCI EM) en 9% in Japan (Topix).

De felle beurscorrecties maken dat de marktwaarderingen stillaan aantrekkelijker beginnen te worden. In de VS betaalt u vandaag 18 keer de winst voor 2022, in de eurozone is dat 12 keer, al zijn ook de winstgroeivooruitzichten voor 2023 geslonken (4% in de VS, 2% in de eurozone volgens JPMorgan).

Wat zijn de vooruitzichten voor beleggers?

Hoe kan een belegger zich best gedragen in deze woelige tijden? Ver genoeg vooruitkijken, over de kortetermijnturbulenties heen is een goed begin. U doet er ook goed aan u te concentreren op goed verhandelbare beleggingen waarvan u de risico's goed kent en begrijpt.

Het rentebeleid van de centrale banken zal het verloop op de financiële markten in grote mate bepalen. Aangezien zij "besloten hebben om te beslissen op basis van de huidige economische gegevens”, zal de volatiliteit zeer hoog blijven. Anderzijds bieden de oplopende rendementen op obligaties nieuwe kansen voor defensieve beleggers.

Het is vandaag ook van het allergrootste belang dat u uw beleggingshorizon en risicotolerantie nog eens kritisch bekijkt. Past uw huidige beleggingsportefeuille nog bij uw investeringsprofiel? Voelt u zich comfortabel bij de huidige beursschommelingen, die vaak hevig kunnen zijn? Het is een erg belangrijke vraag in onzekere tijden. Neem bij de minste twijfel zeker contact op met uw relatiebeheerder.