Veerkrachtige economie zet haviken op scherp

- 16 februari 2023

- Beurs en economie

De centrale banken en de markten blijven de inflatie nauwlettend in de gaten houden. De macro-economische vooruitzichten lijken intussen verbeterd. We bekijken enkele indicatoren van naderbij.

2023 neemt een vliegende start

Eind 2022 stond in het teken van goed nieuws: “China veert op”, verkondigde de Chinese vicepremier Liu He na het schrappen van China's zero-covidbeleid. In de VS en Europa verzwakte de inflatie, de gasprijzen daalden opnieuw tot het niveau van vóór de Oekraïnecrisis en de Duitse bondskanselier Scholz voorspelde dat Duitsland niet in een recessie zou terechtkomen.

We hebben er nochtans een stormachtig jaar op zitten: een spectaculair hoge inflatie, een streng rentebeleid van de toonaangevende centrale banken, een bloedig conflict in Oekraïne en grootschalige lockdowns in China.

Larry Summers, voormalig minister van Financiën van de VS, en Kristalina Georgieva, directeur van het Internationaal Monetair Fonds (IMF), zagen 2023 initieel dan ook somber in. Maar vandaag zijn ze optimistischer: “Het zal niet zo slecht lopen als voorzien”. Ondertussen herstellen de financiële markten, zowel aandelen als obligaties.

Toch zijn we er nog niet: de Federal Reserve (Fed) en de Europese Centrale Bank (ECB) willen het enthousiasme van de markten temperen. Ze herinneren ons eraan dat de strijd tegen de inflatie niet is afgelopen en het einde van de renteverhogingen nog niet in zicht is.

De inflatie drukken zonder de economie te remmen: een utopie?

Volgens de klassieke economische theorie is een rem op de vraag de beste remedie tegen een op hol geslagen inflatie. Het gevolg? Een recessie. Voorlopig wijzen recente economische signalen erop dat we deze richting niet uitgaan: we zien een daling van de inflatie en behoud van een positieve economische groei.

De economische signalen geven een dalende inflatie en een positieve groei aan.

De huidige inflatie is voornamelijk te wijten aan drie factoren: een krachtig herstel van de consumptie post-covid, een verstoring van de internationale productieketens en stijgende energieprijzen, nog verergerd door de oorlog in Oekraïne. Inmiddels is er beterschap in zicht: zowel de productieketens als de vraag zijn genormaliseerd, en de energieprijzen zijn gedaald tot het niveau van vóór de Oekraïnecrisis. Uiteraard is dit laatste ook te danken aan de zachte winter in Europa en een lage vraag naar energie vanuit China.

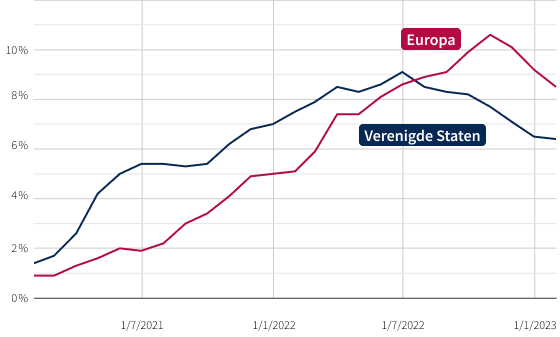

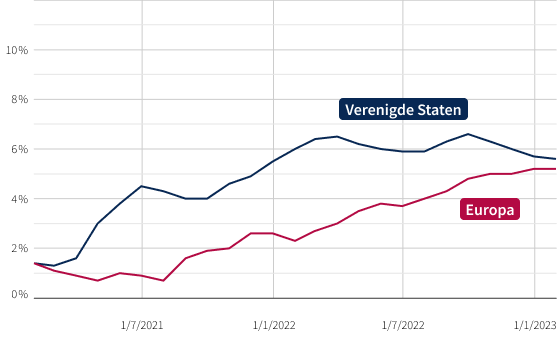

Hierdoor dalen de inflatiecijfers in Europa en de VS systematisch. Van een hoogtepunt van respectievelijk 10,6% en 9,1% in oktober en juni 2022, zijn ze nu gedaald tot 8,5% in Europa en 6,4% in de VS. De kerninflatie, de inflatie exclusief voedsel en energie, bedraagt momenteel 5,2% in de eurozone en 5,6% in de VS, en is nog niet gestabiliseerd. Dit cijfer blijft de centrale bankiers zorgen baren, omdat het de inflatietendensen op lange termijn weerspiegelt en meer dan het dubbele is van hun streefcijfer van 2%.

Algemene inflatie (links) en kerninflatie (rechts) in de VS en de eurozone

|

|

Bron: U.S. Bureau of Labor Statistics, Eurostat

Toch is het niet zo verwonderlijk dat de kerninflatie voorlopig niet van wijken weet. Dat heeft te maken met de tweederonde-effecten van inflatie, dat is de impact van loonstijgingen op het algemene prijsniveau. Recente arbeidsmarktcijfers laten evenwel een gemengd beeld zien. In de Verenigde Staten blijft de arbeidsmarkt krap, maar tegen de verwachtingen in blijven de loonstijgingen beperkt tot 4 à 5% (België is een uitzondering, vanwege de automatische loonindexering stijgen de lonen hier 11%).

Op vlak van economische activiteit lijkt de lucht wat op te klaren. Economen vreesden een recessie in Europa en de VS, maar volgens de laatste indicatoren zal het zo’n vaart niet lopen. Volgens de laatste analyses zou de wereldwijde economische groei 3,1% bedragen in 2022 en 2,1% in 2023. De opkomende economieën India en China zouden verantwoordelijk zijn voor het leeuwendeel van de groei in 2023. India ontpopt zich als groeikampioen: 6,8% in 2022 en 7,0% voorspeld in 2023, terwijl de Chinese economie, die vorig jaar achterop hinkte met een economische groei van 3%, in 2023 uit de startblokken zal schieten (lees ook het artikel over China: De Chinese reus ontwaakt).

Een recessie in de VS of Europa blijft vooralsnog uit.

Bijdrage geografische gebieden aan wereldwijde groei (bbp)

Bron: Bloomberg

In de eurozone wordt gerekend op een economische groei van 3,3% voor 2022 en 0,4% voor 2023, al kan die in de toekomst opwaarts bijgesteld worden: de inkoopmanagersindex PMI, een toonaangevende economische indicator, wijst sinds kort opnieuw op een verbetering van het sentiment. Volgens analisten zal de Duitse industrie het zwaarst getroffen worden, gevoelig als ze is voor de stijgende energiekosten en de prestaties van handelspartner China. De Duitse groeicijfers voor het laatste kwartaal van 2022 en de verwachte groei in 2023 blijven echter positief.

Ook voor de VS en Japan wordt in 2023 een positieve economische groei voorzien, met respectievelijk 0,6% en 1,3%. Deze economische veerkracht wordt ondersteund door aanzienlijke fiscale steunmaatregelen in de VS en in Europa. Maatregelen die de mensen en de industrie beschermen tegen de gevolgen van prijsstijgingen, en ook moeten helpen om de overgang naar een groene economie te bekostigen.

China blijft de grote onbekende. Haar wanbeleid van de COVID-19-pandemie heeft geleid tot een sterke daling van de economische groei in 2022 (3,0% tegenover 8,1% in 2021). Het plotse einde van China’s zero-covidbeleid zou de economische motor opnieuw moeten laten draaien. De regering rekent op een economische groei van 5,5% in 2023. Dat is uiteraard zeer goed nieuws voor China en haar belangrijkste handelspartners, namelijk Europa, Azië en Latijns-Amerika.

De Chinese economische groei is echter niet zonder risico voor de wereldeconomie. Vooral in Europa kan dit de grondstoffenprijzen en de energievoorziening onder druk zetten.

Groeivooruitzichten

|

Regio |

2022 |

2023 |

|

Wereld |

3,1% |

2,1% |

|

Eurozone |

3,3% |

0,4% |

|

Verenigde Staten |

2,0% |

0,6% |

|

China |

3,0% |

5,1% |

|

Japan |

1,3% |

1,3% |

|

India |

6,8% |

7,0% |

Bron: Bloomberg

Centrale banken: de haviken keren terug

De centrale banken lieten zich aanvankelijk verrassen door de hardnekkigheid van de inflatie. Tot begin 2022 werd gedacht dat dit fenomeen van korte duur zou zijn, en sprak voorzitter van de ECB Christine Lagarde van ‘een tijdelijke hobbel in de weg’.

De voorstanders van een soepel rentebeleid (vaak omschreven als ‘dovish’) hadden het voor het zeggen vanaf de crisis van 2008. Sinds midden 2022 moeten de duiven plaatsmaken voor de haviken, de pleitbezorgers van een streng monetair beleid (ook wel ‘hawkish’ genoemd). In hun strijd tegen de inflatie zijn de centrale banken alleszins rigoureus. De Fed en de ECB hebben de rente in minder dan een jaar tijd met respectievelijk 4,5% en 3% verhoogd. Ondanks signalen dat de inflatie op zijn retour is, houden ze voet bij stuk. De centrale banken herbevestigen dat de renteverhogingen niet voorbij zijn en de rente nog lange tijd hoog zal blijven, ongeacht wat de markten doen. "We moeten niet geloven dat de inflatie op miraculeuze wijze zal verdwijnen", aldus Fed-bestuurder Christopher Waller.

De inflatie lijkt op zijn retour, maar de centrale banken blijven streng.

De haviken hebben waarschijnlijk gelijk. Om het met de woorden van voormalig Bundesbank-voorzitter Karl Otto Pöhl te zeggen: "inflatie is als tandpasta: eens het uit de tube is, krijg je het er heel moeilijk weer in”. Het risico dat de inflatie ook in 2023 aanhoudt is bovendien reëel. Denk bijvoorbeeld aan een te krachtig herstel in China of een escalatie van het conflict in Oekraïne. Ook meer structurele factoren spelen een rol, zoals de terugkeer van het protectionisme (productie weghalen uit lageloonlanden) of de kosten van de ecologische overgang.

Een beetje ademruimte voor de markten

Zowel aandelen als obligaties kregen het vorig jaar zwaar te verduren. In 2023 zien we een herstel van de markten. Uitgedrukt in euro’s presteerden de aandelenindices als volgt: +9% in Europa (Stoxx Europe 600), +6% in de andere opkomende markten (MSCI Emerging Markets), +3% in Japan (Topix) en +8% in de VS (S&P 500).

De obligatiemarkten bleven niet achter: de tienjarige staatsrente daalde van 2,6% naar 2,4% in Duitsland en van 4% naar 3,9% in de VS. De rente op bedrijfsobligaties nam ook verder af.

De Amerikaanse dollar maakte een spectaculaire ommezwaai: een daling van zowat 11% sinds zijn hoogtepunt in september 2022. Nu het einde van de cyclus van renteverhogingen in de VS stilaan in zicht komt, verliest de dollar zijn aantrekkingskracht voor beleggers. > Daarbovenop kijken beleggers opnieuw naar andere munten door de betere economische vooruitzichten, en vermindert de rol van de Amerikaanse munt als veilige haven.

Economische vooruitzichten verbeteren, maar blijf alert

Een opwaartse bijstelling van de economische prognoses, een heropleving in China en een dalende inflatie zijn sterke steunpilaren voor de financiële markten. Maar er blijven risico’s bestaan, zoals een buitensporig ingrijpen door centrale banken, verhoogde geopolitieke spanningen en tegenvallende bedrijfswinsten.

Na de sterke stijging van de markten de afgelopen weken, is het zaak om niet te vroeg te juichen. Zoals ECB-bestuurder Fabio Panetta aangeeft: “We kunnen voorzichtig optimistisch zijn, maar we moeten waakzaam blijven.”